ACI на облигации - това е, което е и това, което трябва

Но този списък не изчерпва ползата от тях. Например, връзката може да се продаде по всяко време, без загуба на доходност на купон натрупаната до този момент. ACI по облигациите е чудесен начин да се определи доходността на ценните книжа, по всяко време, а не само дата на купонно плащане.

Но банковите депозити не дават такава възможност! Ако се скъса депозит преди време - губят всички начислени лихви. Като "утеха" на банката ще ви изплати номинална скорост на търсене: 0.01% годишно.

кратко въведение

В България повечето от облигациите се отнася до купон (лихва) тип. Доходи, получени от тях е разположен в предварително от Издателят като процент от номиналната стойност. размер купон е известно, преди прилагането на връзката!

99% от търгуваните облигации в България практикуват периодични купонни плащания. Лихвата се начислява на инвеститора веднъж на всеки шест месеца или веднъж на тримесечие.

И ако решите да продавате връзката не е в деня на плащане на добив купон, а през периода на купон? Знаете ли, губят натрупаната лихва в този момент в случай на предсрочно прекратяване на банков депозит?

Не! Благодарение на ACI да получите ръцете си върху пълния размер на начислените приходи купон в момента на продажба на облигации в размер до един ден.

Какво е SIDS?

SIDS означава "начислени приходи купон." Това, което се измерва с ACI? На парични единици (като правило, в рубли).

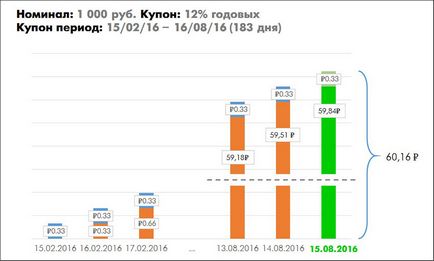

Фактът, че притежаването на инвеститор облигация носи дневен доход под формата на купон. Но в действителност той получава пари "на ръка" на тримесечна или на всеки шест месеца.

И ако облигации се продава за няколко месеца преди съответното лихвено плащане? Как да се отчита за "парче" от дохода, която до този момент съществува само на хартия? Механизмът на предаване на натрупаните приходи от купувача на продавача се изпълнява от ACI.

Защо го направи?

- Бонд може да бъде продаден за всеки ден от периода на купон на справедлива цена. Без ACI, всички сделки, ще трябва да бъдат обвързани с датите на лихвените плащания. Какво щеше сериозно да намали ликвидността на пазара на облигации

- NAC ви позволява да купуват и продават облигации на справедлива (и за продавача и купувача на) цена

- За разлика от банковите депозити Преждевременно продажба на облигации няма да доведе до загуба на начислените приходи в този момент

ACI за купувач

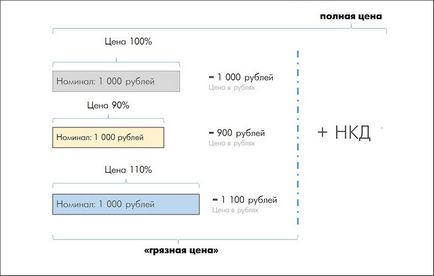

Базил влезе в терминала (между другото, как да го настроя може да намерите тук) и да видим, че федерални облигации заем, продадени на 100% от номиналната стойност: 1000 рубли. За да купите OFZ, той ще трябва да плати 1000 рубли + ACI от датата на покупката.

По този начин, Боб компенсира загубата на Купон Пит, който е решил да продаде своята OFZ в средата на полу-годишен период купон. Веднага след като датата ще дойде следващото лихвено плащане, Боб ще получи доход талон за пълните шест месеца вече от страна на емитента.

ACI за продавача

Петър продава Газпром облигации по номинална стойност след два месеца след последното лихвено плащане. Може би пари е спешно необходим, или намери по-изгодно активи за инвестиции.

още четири месеца до следващото лихвено плащане - и да чакат толкова дълго, Петя не иска да. Той продава облигации в навечерието на номиналната стойност плюс НКП в продължение на два месеца. В действителност, той ще получи доход на купон не е за сметка на ценните книжа на емитента и за сметка на купувача на облигацията.

Как е ACI?

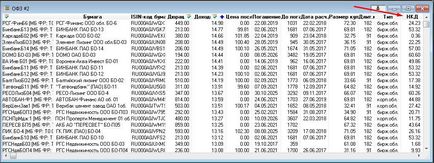

Ей Си Ай не е голяма работа. Изчислете дори може да ученик. Но често дори не е нужно да - продажбата на размера на фондовата борса ACY вече е включена в цената на облигацията. Това важи дори и за дните на нетърговските, попадащи в края на месеца.

RusBonds мястото на натрупаната доходност на талона, на всяка връзка се показва като отделен ред в раздел "Обща информация". Ако търговията облигациите през терминала, информацията се показва на ACI в същата колона.

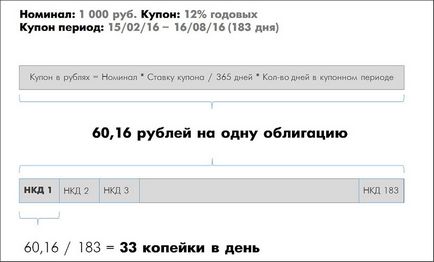

Размер на ACI може да бъде изчислена независимо, знаейки номиналните облигации, степента на купон като процент и датата на последното лихвено плащане. Основната формула за изчисляване на ACI на българските облигации е както следва:

N - номинална стойност на връзки в рубли

С - купон процента годишно

T - брой дни от последния купон начисляването за текущата дата

Б - изчисляване на база (обикновено приема за 365 дни)

например изчисление

Ние считаме, че размера на натрупаната доходност купон за 25 дни (това е колко е преминал след последния лихвен купон).

ACI = 500 * (8.12 / 100) * 25/365 = 2.78 рубли.

ACI позволява по всяко време да продаде облигациите на пазара, без да се губи натрупаната до този момент добиви. Тя ACI прави връзката по-ликвиден инструмент от банков депозит.

В процент по депозитите зависи от срока на депозита, толкова по-дълго на падежа, толкова по-висока доходност. За да получите най-голям интерес, е необходимо да се "замрази" средства в банкова сметка в продължение на 2-3 години.

Облигациите също дават възможност да се определи размерът на купона в момента на покупката на ценната книга. Но в същото време не е нужно да се чака 2-3 години до падежа - да продаде облигации по всяко време, получаване от купувача всички натрупани до този момент доходите купон.

Материалът, използван слайдове от презентацията на фондовата борса в Москва.